Налоги в Финляндии являются весьма высокими. Финляндия отличается высоким уровнем жизни, приличными зарплатами и достаточно совершенной налоговой системой. Размер налогового взноса напрямую зависит от уровня получаемой заработной платы. В Финляндии платить налоги обязаны все: как граждане этой страны, так и нерезиденты.

Классификация

Основную часть казны Финляндии составляют именно налоговые платежи с населения. В этой стране их разделяют на такие категории, как:

- Косвенные.

- Прямые.

Прямые налоги состоят из:

- Корпоративного налога.

- Налога на доход с капитала.

- Подоходного налога.

- На имущество.

Косвенные налоги составляют такие отчисления, как:

- На добавленную стоимость.

- Таможенная пошлина.

- Налоги на социальные нужды.

- Акцизный сбор.

Корпоративный налог

Корпоративные отчисления представляют собой выплаты с прибыли предприятия. Его уплачивают лишь юридические лица, то есть предприниматели, имеющие собственный бизнес. Но для того чтобы платить корпоративный налог, предприятие должно находиться в статусе акционерного общества, фонда или кооператива. Другими словами, плательщик должен обладать статусом отдельного налогоплательщика. Размер налога равняется 26 процентам с ежегодной прибыли организации.

Отчисления с суммы капитала

Доход с капитала платится частными предпринимателями, обладающими более мелким бизнесом.

Разница корпоративного налога и дохода с капитала состоит в том, что корпоративный платят только компании с определённым статусом, а доход с капитала распространяется на всех остальных предпринимателей. Для таких предприятий существует два обязательных налога:

- В размере 18 процентов. Эта сумма рассчитывается исходя из суммарной стоимости активов предприятия. Таким образом, если общая стоимость активов организации равна 1000 евро, то предприниматель обязан заплатить 180 евро в год.

- В размере 28 процентов. Это налог с годового дохода или оборота предприятия.

Подоходный налог

Подоходный налог обязаны платить все, кто получает заработную плату, то есть являются наёмными работниками. Он входит в трудовой доход. Другими словами, подоходный налог является одним их общеобязательных отчислений. В подоходный налог включается церковный налог и платежи на обязательную медицинскую страховку.

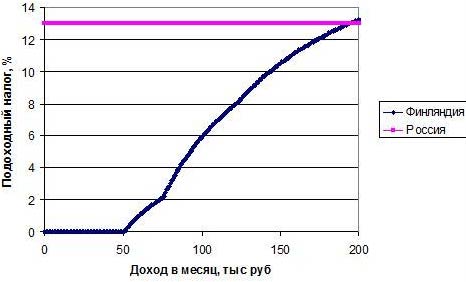

Размер подоходного налога напрямую зависит от уровня зарплаты. Чем выше оплата труда, тем соответственно выше будет налог. Минимальная налоговая ставка подоходного налога составляет 6 процентов, а максимальная равна 31 проценту.

Если годовая оплата труда менее 16 тысяч евро, то гражданин Финляндии не платит налог. Если заработная плата гражданина или нерезидента этого государства составляет более 16 тысяч, но менее 24 тысяч, то налогоплательщик обязан отчислять в государственную казну 6 процентов от своей заработной платы. При оплате труда свыше 24 тысяч, но менее 39 600, человек платит 17 процентов.

Если сумма оплаты труда свыше 39 600, но менее 71 300 евро, налог равняется 21.4 процента от общей суммы зарплаты. При зарплате от 71 300 евро до 100 тысяч, налог равняется 29.7 процента.

Если человек зарабатывает более 100 тысяч, то ему необходимо будет заплатить в казну 31.7 процента.

Отчисления на имущество

Многих иностранцев, желающих приобрести недвижимость на территории Финляндии, интересует, какие налоги при покупке имущества необходимо будет платить. Налог на приобретение имущества существует. При покупке имущества потребуется заплатить налог на недвижимость в Финляндии от 0.30 до 0.75 процента от общей стоимости имущества. Размер налога на имущества напрямую зависит от места расположения приобретаемой недвижимости.

Если приобретается земельный участок, то потребуется внести в государственную казну от 0.6 до 1.30 процента от общей стоимости земли.

На добавленную стоимость

Налог на добавленную стоимость, именуемый НДС, необходимо оплачивать ежемесячно. Основной ставкой является размер налога, составляющий 22 процента. 17 процентов взимается с пользования продовольственными товарами, 8 процентов отходит на развитие транспортной системы, изобретение печатной продукции, медикаментов, на средства массовой информации и т. п. Все отчисления производятся из заработных плат.

Отчисления в социальные фонды

Социальные фонды представлены такими организациями, как:

- Социальное страхование населения. Размер этого налога 2 процента.

- Служба занятости и безработицы. Размер 0.60 процента.

- Медицинское страхование и обслуживание.

- Пенсионное страхование. Его размер равен 5.15 процента.

Отчисления в социальные фонды осуществляется только работодателями и предпринимателями.

Налогообложение на сезонных работах

Страна является лидером среди стран по количеству мигрантов, приезжающих работать в Финляндию на сезонных работах. Соответственно, иностранные представители также обязаны платить налоги в государственную казну. Иностранцы, прибывшие работать на сезонные работы, платят налоги по одной из систем. Их всего две:

- Упрощённая.

- Прогрессивная.

Упрощённая система налогообложения в Финляндии характеризуется единой выплатой в размере 35 процентов от заработной платы. Это подоходный налог. По такой системе платят более 85 процентов всех работающих мигрантов. Платить налог в таком размере могут лишь работники, приехавшие по рабочей визе категории С. Для мигрантов, работающих непосредственно на сезонных работах, существует единый налог. Он равен 510 долларам или 17 долларам каждый день.

Если 35 процентов от зарплаты превышает сумму в 510 долларов, то он обязан платить именно высчитываемый процент. Например: если зарплата иностранца равна 1500 евро, то он обязан платить 525 евро в месяц. Но если зарплата 1400, то платить он уже будет не 490 евро, а 510, то есть фиксированную сумму.

Прогрессивная система подходит лишь тем мигрантам, которые работают по длительному контракту, срок которого составляет более шести месяцев. Размер налога зависит от уровня заработной платы. Такие мигранты платят налоги наравне со всеми гражданами Финляндии. Платить обязаны все мигранты, независимо от рода их деятельности.

Но если мигранты работают на сезонных работах, то к общему списку, они должны платить ещё налог на сезонную работу. Его размер колеблется от уровня оплаты труда и колеблется от 2 до 10 процентов в год.

Налог на наследство

В Финляндии, как и в другой цивилизованной стране, присутствует налог на дарение. Налог напрямую зависит от степени родства и суммы наследства. Так, ближайшие родственники платят от 7 до 13 процентов. Дальние родственники должны оплачивать от 7 до 30 процентов.

Так, если наследниками являются родители, внуки, дети, муж или жена, то они платят 10 процентов от суммы наследства или дарения. Но это только в том случае, если сумма наследства не превышает 40 тысяч.

Если сумма выше этого показателя, но меньше 60 тысяч, то наследники обязаны заплатить 13 процентов. При наследстве более 60 тысяч, налог составляет 16 процентов. Для родственников второй очереди все налоговые ставки автоматически удваиваются при превышении суммы в 60 тысяч евро.

Налоговая система Финляндии является безупречной. Многие согласятся, что именно в этой стране, самые высокие налоги. В среднем гражданин Финляндии каждый месяц отчисляет из своей заработной платы около 36 процентов. Для иностранных граждан сумма налоговых платежей равняется 35 – 40 процентов. Все граждане Финляндии получают заработную плату уже с вычетом налогов. Работодатель обязан самостоятельно внести за своего наёмного работника все платежи в бюджет.

Автор: Александр Тарасов

Словарь

ajoneuvovero — транспортный налог (в информационных текстах используется также как транспортный

налог на автомобиль или налог на автомобиль.)

alaraja — нижняя граница (после которой, например, налоги не взымаются)

alijäämähyvitys — восполнение вычета по расходам на погашение процентов в случае дефицита доходов от

капитала

alkoholi-, ja alkoholijuomavero — акциз на алкогольную и спиртосодержащую продукцию

alv → arvonlisävero

ansiotulo — трудовой доход

ansiotulovähennys — вычет на трудовой доход для малообеспеченных

apteekkimaksu — аптечный сбор

arpajaisvero — налог на организацию лотереи (ср. в России полученные доходы организации при

проведении лотереи считаются налогом на прибыль организации.)

arvonimistä suoritettava vero — налог на присвоение почетного звания

arvonlisävero, alv — НДС; налог на добавленную стоимость

autovero — автомобильный налог

elatusvelvollisuusvähennys — вычет по расходам на выплату алиментов

eläketulovähennys — вычет на доходы малообеспеченных пенсионеров (ср. в России льготы для пенсионеров от местной и региональной власти в виде льгот на проезд общественного транспорта, льготы по транспортному налогу, доплаты на питание и лекарства.)

eläkevakuutusmaksuvähennys — вычет по расходам на пенсионные страховые взносы

energiavero — энергетический налог; налог на энергоносители

invalidivähennys — вычет по инвалидности (ср. в России инвалиды среди прочих групп населения получают

стандартный налоговый вычет на налогоплательщика.)

jätevero — экологический сбор

kiinteistövero — налог на недвижимость

kirkollisvero — церковный налог

koiravero — налог на собаку

korkovähennys — вычет по расходам на погашение процентов по кредиту

kotitalousvähennys — вычет по расходам на ведение домашнего хозяйства (ср. в России имущественный налоговый вычет по расходам на ремонт.)

kulutusvero — налог на предметы потребления

kunnallisvero — коммунальный налог; муниципальный налог

lahjavero — налог на дарение; налог на имущество, переходящего в порядке дарения

lapsivähennys — вычет на ребенка (ср. вычет на ребенка, в России называют также стандартным вычетом на

ребенка (детей).)

leimavero — гербовый налог; гербовый сбор; государственная пошлина

lähdevero — налог у источника выплаты (окончательный подоходный налог)

makeis-, jäätelö-, ja virvoitusjuomavero — акциз на сладости, мороженое и прохладительные напитки

marginaalivero — маргинальный налог (прогрессивный налог, уплачиваемый с дополнительных доходов)

merityötulovähennys — вычет на работы в море

moottoriajoneuvovero — налог на автомототранспорт

nestemäisten polttoaineiden valmistevero — акциз на жидкое топливо

opintorahavähennys — вычет на доход от студенческого пособия (ср. в России вычет по расходам на обучение.)

perintövero — налог на имущество, переходящего в порядке наследования; налог на наследство

perusvähennys — базовый вычет для малообеспеченных

polttoainemaksu — штраф за ненадлежащее использование льготного топлива

pääoma — капитал (да, да, тот самый, про который К. Маркс)

pääomatulo — доход с капитала

rakennusvero — налог на строительство объектов

sosiaalivakuutusmaksu — страховой взнос на обязательное социальное страхование; страховой взнос на социальное страхование

sähkön ja eräiden polttoaineiden valmistevero — акциз на топливо и электроэнергию

tulovero — подоходный налог

tulonhankkimisvähennys — вычет по расходам, непосредственно связанных с извлечением доходов; вычет по расходам, связанных с получением доходов

tupakkavero — акциз на табачную продукцию

työasuntovähennys — вычет по расходам на наем жилого помещения

työhuonevähennys — вычет по расходам на рабочий кабинет

vakuutusmaksuvero — налог со страховых взносов

valmistevero — акцизный сбор; акциз

varainsiirtovero — налог на переход права собственности

vero — налог, сбор

verohallinto — налоговая служба

veronmaksaja — налогоплательщик

veronmaksukyvyn alentumisvähennys — вычет на низкий уровень платежеспособности (ср. в России стандартные налоговые вычеты и социальный вычет по расходам на лечение и приобретение медикаментов.)

verotettava — то, что облагается налогом

vähentää — уменьшить

ylittää — превышать (какую-то сумму)

Свежие комментарии